2月アノマリー分析(2024年)

2月の国内株式は、格言で「節分天井彼岸底」と言われています。多くの国内企業で第三四半期決算が行われる2月上旬に株価が高値になり、3月中旬まで株価は下がりやすくなるる現象です。 米国株式においても、企業決算発表が活発化するため、株価の変動が大きくなることがあります。

FXは、レパトリエーションで、円高圧力が強まってくる季節です。

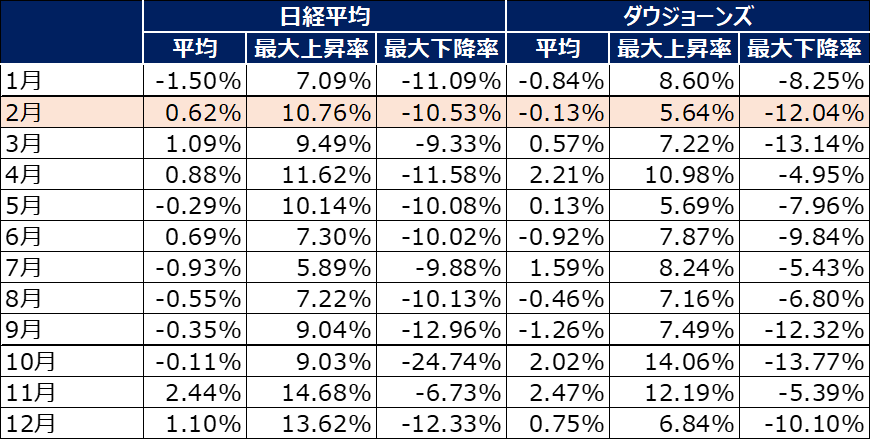

株価の2月過去成績

過去23年(2000年~2022年)の成績(始値~終値)は、以下となり、日経平均はプラス、ダウジョーンズはマイナス成績です。

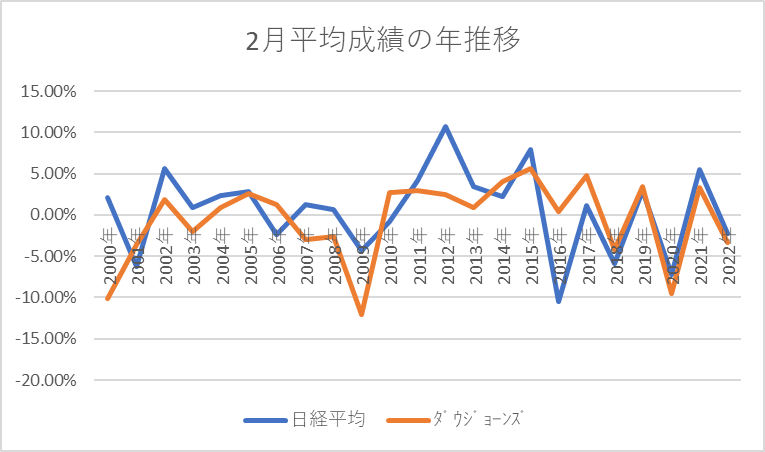

2月平均成績の年推移

日経平均とダウジョーンズは、2018年以降は、同じ値動きをしています。

過去23年で、月足の陽線足確率は、日経平均で65%、ダウジョーンズで61%になり陽線で2月を終える傾向があります。

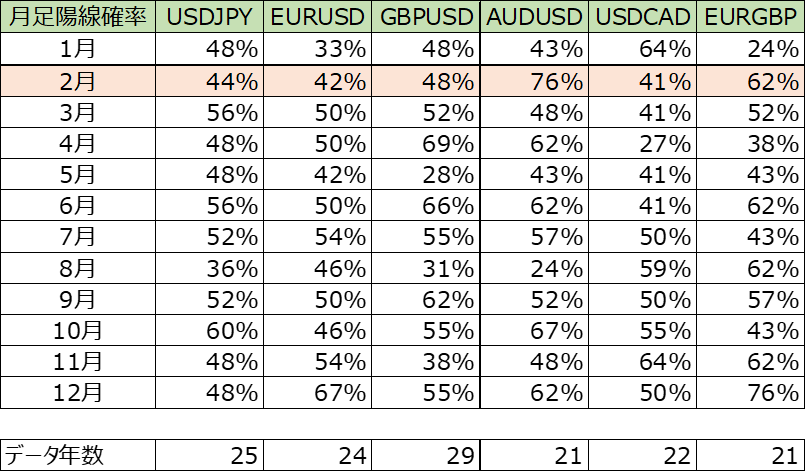

FXの2月過去成績

過去の2月成績(始値~終値)は、以下となります。

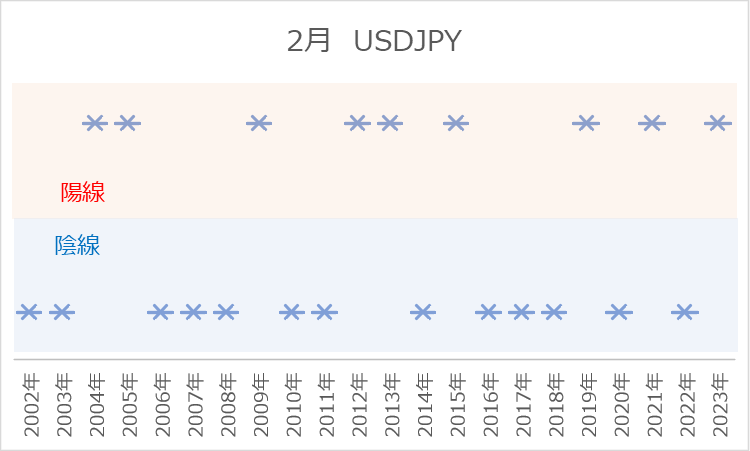

2月平均成績の年推移

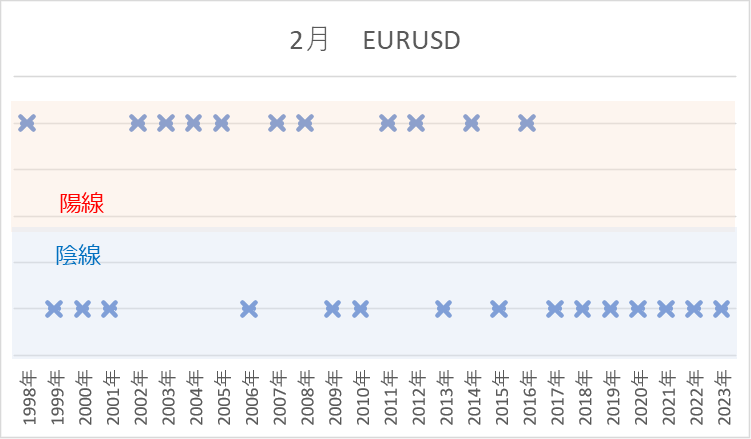

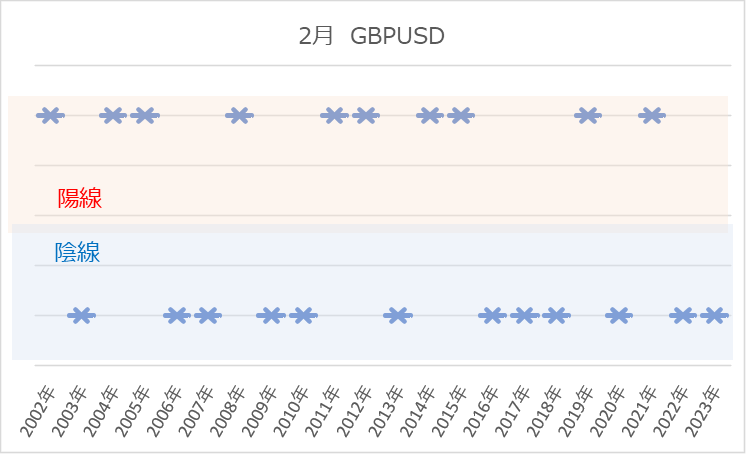

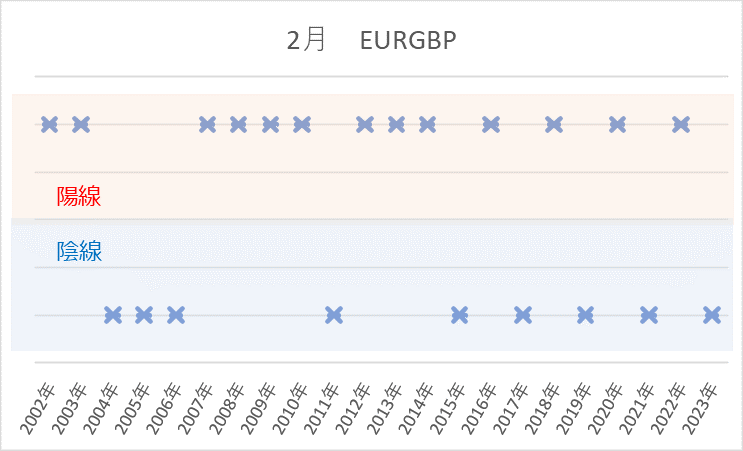

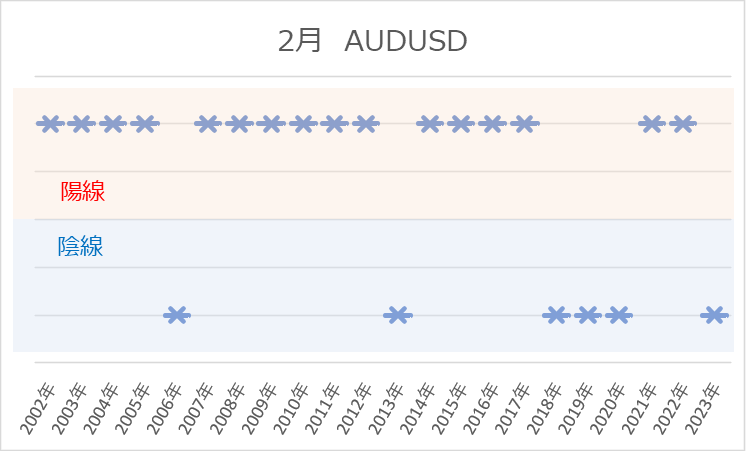

次に通貨ペア毎の年推移を確認してみます。

過去22年間では陽線確率44%で若干円高傾向はあります。

最近では、円高、円安まちまちとなり、レパトリエーションで円に戻すことなく、ドルのままにしていることも考えられます、

過去22年間では陽線確率42%でUSD高の傾向が若干あります。

近年では、2017年から7年連続陰線となり、USD高が続いています。

過去22年間では季節性アノマリーの傾向なさそうです。

2016年から陰線が多くなっています。

過去22年間ではEUR高GBP安の季節性アノマリーの傾向があります。

近年では、2015年から陽線、陰線が交互になり季節性アノマリーの傾向はなくなっています。

過去22年間でAUD高USD安の季節性アノマリーの傾向があります。

2018年からUSD高の傾向が見られます。

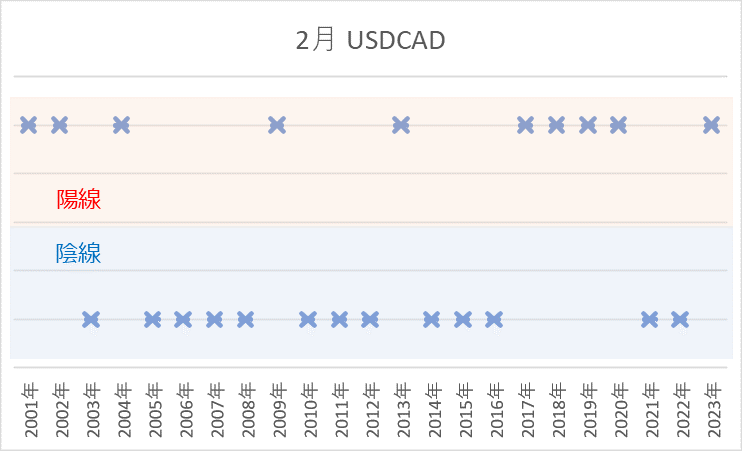

過去22年間で若干USD安CAD高の季節性アノマリーの傾向があります。

近年では、2017年からUSD高の傾向が続いています。

まとめ

株価:陽線足確率は、日経平均で65%、ダウジョーンズで61%となり上昇する傾向があります。 2月は様子見して3月末の状況で買いを判断したほうが良さそうです

FX:過去22年間ではAUD高、CAD高の資源国通貨の買い傾向がありそうです。